Undersøk hvordan man kan unngå at det foreligger prisvandring og stoppe lojalitetsstraff

Konflikten i Ukraina har økt valuta- volatiliteten. Som et resultat vil enhver virksomhet som er avhengig av import eller eksport av varer, føle effekten av disse endringene. Videre vil selskaper som mottar inntekter i flere valutaer eller har offshore eiendeler, måtte gjøre tilpasninger.

Men selv om det å håndtere økt risiko er viktig, er det også viktig å forstå og sjekke hvilke spreads, marginer og gebyrer som bankene tar. Å bruke de beste plattformene og leverandørene for å håndtere risiko til en markedsriktig pris, vil sikre at en virksomhet får den beste verdien.

Denne artikkelen vil utforske en serie med tiltak for å forbedre valutarisiko og kostnadshåndtering. Spesielt hvordan man overvåker og sjekker risiko og marginpåslag. Disse trinnene hjelper til med å unngå at påslagene økes og stopper selskaper fra å bli straffet for lojalitet til en bank. Les deretter en case-studie som viser at kostnadsforbedringer kan oppnås ved å redusere eller fjerne prisvandring. Til slutt får du innspill om å sette en balansert strategi som fungerer for å levere best mulig verdi for virksomheten.

Former Global Head of FX, HSBC

Senior Advisor, Bankbrokers

Volatilitets- svingninger er overalt, og av varierende årsaker

Valutavolatiliteten er på nivåer vi ikke har sett siden tidlig i COVID-19-pandemien. Videre forventes denne usikkerheten å øke de neste seks månedene. For eksempel ser ikke reaksjonen på valutamarkedene på konflikten i Ukraina ut til å være i tråd med mønstre sett i andre kriser. Det er mindre positivt sentiment mot dollaren. Dette utfallet kan skyldes at markedene tror at sentralbankene vil gripe inn og ikke tillate at et annet systemisk problem oppstår. Imidlertid har EU sin enkeltvaluta falt rundt 5% mot dollaren de siste månedene. I tillegg er eurosonen tungt avhengig av import av russisk energi.

Mindre overraskende er at råvarevalutaer har gjort det ganske bra siden konflikten begynte. Som et resultat har krigen akselerert en nylig økning i råvarepriser. Også sveitsiske franc har steget delvis på grunn av landets omdømme som en trygg havn. Som et resultat fortsetter sveitsiske franc å være høyt verdsatt under krisetider. På grunn av handelsunderskudds- overveielser har tradisjonelle trygge havner som yen også økt kraftig.

Australia opplever også en valutaspleis som en fremtredende eksportør av varer. Dette skyldes at landet eksporterer betydelige mengder varer som påvirkes av krigen.

«Reaksjonen på valutamarkedene på konflikten i Ukraina ser ikke ut til å være i tråd med mønstre sett i andre kriser.»

I tillegg har sveitserfrancen steget delvis på grunn av landets omdømme som et trygt tilfluktssted. Som et resultat fortsetter sveitserfrancen å være høyt verdsatt under krisetider. I tillegg har tradisjonelle trygge havner som yen økt på grunn av handelsunderskudds hensyn.

Forstå de forskjellige typer valutarisiko

Før man vurderer hvilke typer spreads og marginer som brukes av banker, er det viktig å forstå hovedtypene av valutarisiko. Uansett virksomhet, er det måter bedrifter kan håndtere valutahåndtering og senke kostnadene for å gjøre dette på en god måte. Derfor bør man sette en valutahåndteringsstrategi som fungerer for å levere den beste verdien for virksomheten, heller enn bare å bruke de laveste spreadene og marginene.

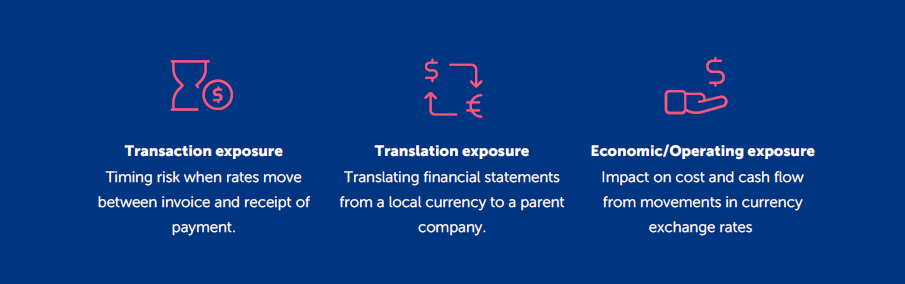

I enkle termer er det tre forskjellige typer valutarisiko som må håndteres: transaksjonsrisiko, oversettelsesrisiko og økonomisk eller operativ risiko.

Mer om de forskjellige valutarisikoene:

Transaksjonsrisiko

Dette er risikoen for at valutakursene endrer seg mellom tidspunktet for fakturering og faktisk betaling. Problemet oppstår på grunn av tidsrisiko. Jo lenger tidsrommet er, jo høyere blir risikoen.

Oversettelsesrisiko

Dette innebærer oversettelse av finansielle dokumenter fra en lokal valuta til en morselskapets valuta. Enhver variasjon i valutakursen over tid kan forvrenge veksten i overskuddet og få det til å virke mindre eller mer enn det er.

Økonomisk eller operativ risiko

Dette er når bevegelser i en valuta som stiger eller synker på grunn av markedsbegivenheter, påvirker kostnader og kontantstrøm. Disse hendelsene er ofte uforutsigbare, som konflikten i Ukraina.

Grunnleggende om valutaspreads

Å forstå og håndtere de forskjellige typene valutarisiko er avgjørende for valutahåndtering. Videre må selskaper vurdere hvordan bankene setter valutaspreads og marginer for å unngå urimelige kostnader. Med økt volatilitet er det viktig å regelmessig sjekke kostnadene. Noen tilbydere kan bruke markedssvingninger til å skjule økte gevinster.

Det er tre hovedtyper valutatransaksjoner: Spot, Forward og Option. Hver av disse vil påvirke spredningen, marginen og kostnadene som selskapet belastes.

Spot

Spot-kursen er prisen for en transaksjon som gjøres «på stedet». Selskaper bruker denne tilnærmingen for umiddelbare transaksjoner eller når de er fornøyde med å følge markedsutviklingen.

Forward

Forward-kursen er en kontraktfestet pris for en transaksjon som vil bli fullført på en avtalt dato i fremtiden. Selskaper bruker denne tilnærmingen for å planlegge fremover og beskytte seg mot skadelige valutasvingninger ved å gi opp positive.

Option

En Option gir kjøperen rett til å kjøpe eller selge til en avtalt pris på eller før en avtalt dato. Selskaper bruker også dette for å planlegge fremover, men er ikke forpliktet til å gjennomføre transaksjonen.

Meglere bruker spreads

Mens spreads, marginene og kostnadene som belastes for hver vil variere, beregnes de etter de samme grunnleggende prinsippene.

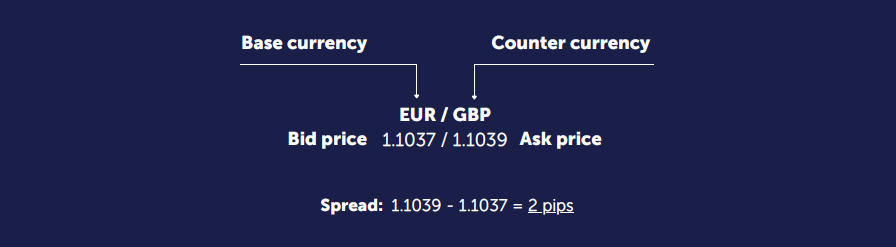

Valutamarkedet sammenligner kontinuerlig en valuta med en annen, og dette vises som et valutapar, for eksempel EUR/GBP.

Valutaspredningen er forskjellen mellom den valutakursen en megler selger en valuta for, og den valutakursen en megler kjøper samme valuta for. Disse spreadene kan imidlertid være smalere eller bredere av flere årsaker.

Overvåk risikospredninger og sjekk marginpåslag for å forbedre kostnadene

Enhver valutapar vil bære med seg en risikofaktor mellom starten av en handel og fullføringen av transaksjonen. Denne perioden kan være et brøkdels sekund eller mye lengre, og perioder med høy volatilitet vil påvirke dette mer. Marginen som brukes for å dekke dette, kalles ofte risikospredning.

Risikospredninger

Banker vil konkurrere om virksomhet på populære valutapar, som for eksempel GBP/USD. Dette påvirker konkurransetrykket på de risikospredningene som bankene tilbyr. Men det vil også være mindre konkurransepress for mindre populære valutapar. Dermed vil risikospredningen bli større i slike tilfeller, noe som gjør det dyrere for selskaper.

Marginpåslag

I tillegg til risikospredninger bruker banker også marginpåslag. Disse kan også variere etter valutapar og transaksjonsstørrelse og varierer fra land til land.

Marginpåslag er en kostnad som legges på transaksjonen for å dekke kostnadene ved å drive virksomhet og tjene profitt. Bedrifter som ikke regelmessig sjekker disse marginene, kan ofte resultere i at bankene gradvis øker påslagene for å øke profitten og straffe kundelojalitet. Dette kalles «prisvandring» og «lojalitetsstraff».

Historiske trender viser at banker utnytter lokalt markedskonkurranse press for å sette marginpåslagene forskjellig for valutapar og land, selv om banken tilbyr sine tjenester i begge landene. Marginpåslag kan også øke over tid hvis et selskap ikke sjekker dem. En bank kan dra nytte av denne manglende overvåkingen og gradvis øke påslagene for å generere mer profitt. En måte å overvåke om marginpåslagene gradvis økes, er å bruke benchmarking-data for å avsløre mønstre og dermed hindre at banken pålegger en lojalitetsstraff.

Fordelene og ulempene med elektroniske handelsplattformer

En enkel måte å redusere risiko og forbedre marginpåslag som gradvis økes, er å bruke en FX multi-dealer plattform. Men selv om det er gode fordeler ved å gjøre dette, er det også bredere punkter å vurdere.

Plattformtilbydere tilbyr sikker handel og konkurransedyktige priser. De har også høyteknologisk handelskapasitet og rask utførelse av ordrer. I tillegg automatiserer og forbedrer de handelsprosessen.

En av de viktigste egenskapene til en plattform er at den forbedrer automatiseringen og reduserer menneskelig feil når det gjelder valutapar, størrelse og dealtype. Mens bedre automatisering og lavere risiko er to sentrale fordeler, fungerer en plattform også som en link mellom selskaper og hundrevis av likviditetsleverandører. Bruk av en plattform forbedrer også spredning og marginpåslag- styringen. Dette skyldes at selskaper kan be om tilbud fra flere forhandlere samtidig, i stedet for individuelle forhandlere sekvensielt, noe som tvinger forhandlere og banker til å konkurrere mer.

I tillegg gjør denne tilnærmingen prisingen mer transparent, noe som skaper mer konsistens. Til slutt kombinerer de fleste plattformer diagrammer og analyse med prising og utførelsesovervåking. Som et resultat tilbyr de god markedspris, automatiserte handelsstrategier og historisk handelsanalyse. For eksempel har en plattform avanserte diagrammer, teknisk analyse og økonomiske overlapper.

Bruke flere leverandører kan virke overveldende

For eksempel kan kostnadsbesparelsene fra å stoppe prisøkninger være betydelige, men forstås ikke alltid av treasury-teamene som håndterer en enkelt bank. Utvalget av plattformer å velge mellom kan også virke overveldende, og utvelgelsesprosessen kan virke utfordrende.

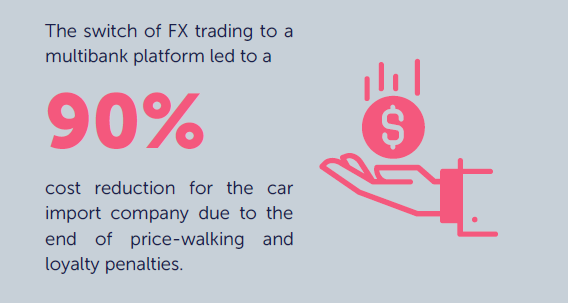

Et eksempel på hvordan man kan unngå at bankmarginer blir prisvandret

En stor familiedrevet bilimportør brukte benchmarking-data for å sjekke sin valutahåndtering for et volum på 800 millioner euro per år. Øvelsen inkluderte en gjennomgang av kostnadene og detaljmarginene som ble belastet av en liten gruppe banker de brukte. Den detaljerte benchmarking-analysen fra Bankbrokers avdekket høye skjulte kostnader og betydelig høyere inntekter for bankene enn forventet. Denne økte kostnaden skyldtes at prisøkning og lojalitetsstraffer var til stede, men ikke veldig synlige.

I tillegg hjalp Bankbrokers sine eksperter til med å fjerne kompleksiteten i vurderingen og flyttingen av valutaleverandører. Etter å ha gjennomgått passende alternativer, arbeidet Bankbrokers- teamene med å bytte til en multi-dealer plattform.

På grunn av det store volumet av valutahandel valgte selskapet å bytte til en multi-dealer handelsplattform hvor flere banker ble invitert til å sette priser. Denne tilnærmingen sikret kontinuitet i prisingen og maksimal konkurranse for hver handel. I tillegg ble prisøkning og lojalitetsstraffer stoppet.

Overgangen til multi-bank handelsplattform førte til umiddelbar kostnadsreduksjon og betydelige besparelser. Samtidig ble det enklere å gjøre handlene på grunn av automatisering. Det var heller ikke lenger nødvendig å ringe til flere banker for å få priser.

5 tiltak for å forbedre risiko og redusere prisvandring

Det er måter selskaper kan forbedre risikoen og unngå at marginpåslagene blir prisjustert oppover. Disse inkluderer en spesifikk serie med trinn som er oppsummert nedenfor.

- Handler i gunstige timer

Handle kun i de mest gunstige timene når kjøpere og selgere er til stede i markedet. Jo flere kjøpere og selgere det er for en gitt valutapar, jo større konkurranse og etterspørsel etter virksomheten øker, og markedsaktørene smalner ofte sine spredninger for å dra nytte av det. - Bruk mer enn en bank

Hvis et selskap bare bruker én bank for valutahåndtering, har det lite forhandlingskraft. En bank kan da redusere hvor konkurransedyktig den trenger å prise og begynne å justere prisene oppover. Ved å bruke mer enn én bank kan man redusere prisjustering og lojalitetsstraff. - Få god markedskunnskap

Selskaper med god valutahåndtering bruker markedssammenligninger for å spore om marginpåslag blir justert oppover. Få god markedskunnskap for å sjekke risiko og marginpåslag over markedet og deretter handle for å forbedre kostnadene. - Bruk en multi-dealer handelsplattform

En flerbanks elektronisk plattform kan automatisere og forbedre handelsprosessen, redusere risiko og få bedre priser. I en god plattform aggregerer prissettingsmotoren live priser i sanntid fra likviditetsleverandører for å beregne et midtpunkt. - Fullfør valutaveksling før overføring av midler

Fullfør alltid eventuell valutatransaksjon før du sender midler på tvers av grensen. Kontooverføringer som skjer uten valutakonvertering vil ofte bli gjort av mellommenn. De vil vanligvis bruke en lite fordelaktig risiko- og marginpåslag på transaksjonene og dele disse med bankene. Unngå dette for å redusere kostnadene.